TIDBITS

不動産ブログ

「相続」 2. 知って得する節税のお話

こんにちは。

前回、「相続」についてやるべきことや事前に知っておきたいことなどをお話ししましたが、前回より少し話を進めて、”相続した不動産をいざ売却する”となったときに知っておくと得する税金のことについてお話をしていこうと思います。

要は節税です。

実はこれを知ってると知らないとでは何百万も支払う税金に差が出てしまうこともあるんですよ!

「相続」

2. 知って得する節税のお話

親の土地や家を相続したはいいけど、自分自身の住居は別にあり、相続した土地や家を利用する予定もないというケースは、核家族化が進む現代日本には多いものです。

かといって、相続した土地や家を利用する予定もなく、ただ所有していても、固定資産税が発生するし、草が伸び放題になったり、家であれば倒壊の恐れが生じ近隣の住人に迷惑をかけてしまうかもしれません。→ 詳しくは、「空き地、空き家のリスク」をご参照ください。

そうなると、不動産を「売却」するというのも一つの選択肢ではないでしょうか?

まあ、そうはいっても面倒でもあるし、しばらくはそのまま現状維持で置いておくという方も多いでしょう。(実際、登記すらせず放っておく場合も多く、問題になっています)

しかし、どうせ売却するなら早く売った方が節税になるというのをご存じでしたか?

A:取得加算の特例

被相続人(亡くなった方)の死から3年10ヶ月以内に不動産を売却すると所得税の免除があります‼

ただし、相続税を払っている場合に限るので、前回説明した基礎控除額の計算式に当てはめて、基礎控除額以上に遺産の見込みがない場合は対象になりませんのでご注意ください。

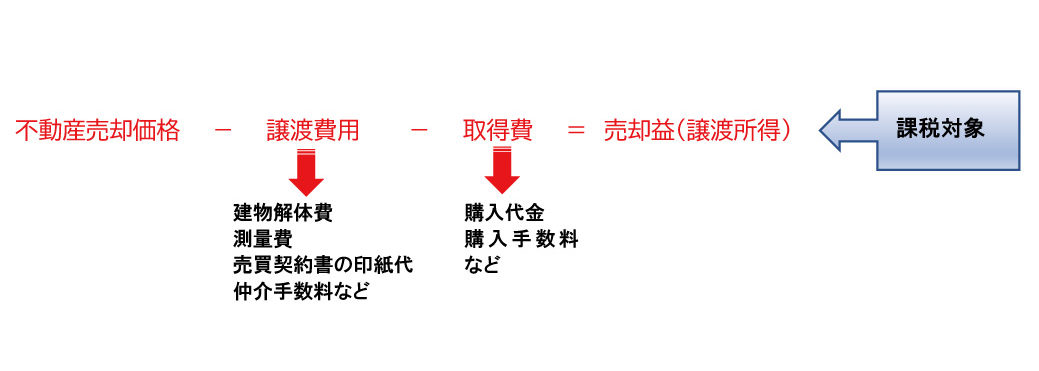

不動産を売却して利益(譲渡所得)が出ると、その所得分が課税の対象になります。

「譲渡費用」や「取得費」は売却益から控除することができますが、財産を相続した時に納付した相続税は、原則として、取得費とすることはできません。

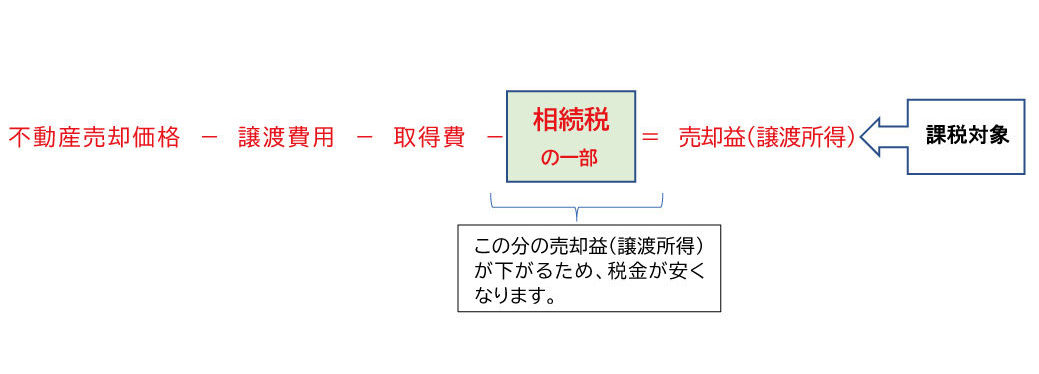

しかし、特例の適用を受けることで納付した相続税額の一部を取得費に加算して売却益から控除することができるようになります。

相続税を払って、なおかつ相続開始から3年10ヶ月以内に売却すると・・・

譲渡所得にかかる所得税額を少なくすることができるお得な制度なので、相続税額を納付した人で相続財産の売却を検討している人は、絶対に知っておいた方がよいでしょう。

譲渡所得にかかる所得税額を少なくすることができるお得な制度なので、相続税額を納付した人で相続財産の売却を検討している人は、絶対に知っておいた方がよいでしょう。

B 空き家に係る譲渡所得の3,000万円特別控除

一人暮らしをしていた親が亡くなって、実家が空き家になったという場合、その家を売却したときにかかる売却益(譲渡所得)から3,000万円が控除できるという特例があります。

ただし、これには、いろいろ要件があってすべてを満たしていなければなりません。

<3,000万控除を受けられる要件>

1. 昭和56年5月31日以前に建築されたこと

2. マンションでないこと

3. 売却時点で一定の耐震性が認められること あるいは相続後に建物を解体し売却したこと

4. 被相続人(亡くなった方)が亡くなる直前まで居住していた家であること

5. 相続があった日から3年後の年末までの間に売却したこと

6. 相続してから売却するまで、賃貸に出したり、相続した人が住んだりしていないこと

7. 売買金額が1億円以下のもの

8. 親子や夫婦など特別の関係がある人に対して売ったものでないこと

この要件さえ満たしていれば、売った儲けから3,000万円も差し引いてもらえるなんてかなりお得ですね!

事例を上げて計算してみましょう。

(イ)と(ロ)を比較してわかるように、この特例を使うと、609万円も節税ができるのです。

(イ)と(ロ)を比較してわかるように、この特例を使うと、609万円も節税ができるのです。

売却益が1,000万円だったとしても約200万円の節税、500万円でも約100万円の節税になるので、上の要件さえ満たせばかなりの減税になりますね。

実際に、弊社が取り扱う相続不動産の売却事例においても、この「3,000万円の控除特例」の恩恵を受けられるお客様が多くいらっしゃいます。

ただし、この特例には細かい適用要件があるので、ご不安な方はぜひ一度ご相談ください。

今のところ、この特例は、一度延長され、2023年12月31日までの適用となっていますが、社会情勢によっては税政事態もまた変わる可能性がありますので、今後も注視していこうと思います。

相続に関するお尋ねがありましたら、お電話にてお問い合わせください。

経験のあるスタッフが、丁寧にご説明いたします。

㈱中央住建不動産 TEL096-375-0555