LOAN REPAYMENT

住宅ローン返済相談

住宅ローン返済のご相談お待ちしております。

住宅ローンの返済についての「お悩み」を私たちが解決いたします。

- 会社にリストラされてしまった。

- 離婚するため、自宅を売却したい。

- 不況でボーナスが出ず、年収が下がった。

- 病気・入院・介護が必要になった。

このようなことでお悩みの方は、ぜひご相談ください

01

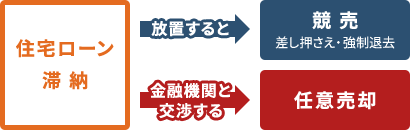

住宅ローンを払えなくなるとどうなるの?

マイホームを購入するとき、多くの方は銀行の住宅ローンをご利用されます。

銀行は、不動産を担保にしてお金を貸してくれます。その際、銀行が不動産に対して設定する権利を「抵当権」といいます。

住宅ローンの返済が滞ると、金融機関から督促状が送られてきます。

何の対策もとらずに返済しない状態が続くと、抵当権が実行され、住宅は競売にかけられてしまいます。

住宅ローンの滞納から競売になるまで

![]()

約5ヶ月〜約8ヶ月

- 01

-

住宅ローンの返済が滞る

- 02

-

金融機関から督促状が届く

一般的に3ヶ月滞納すると、金融事故として個人信用情報へ登録されます。

- 03

-

金融機関から一括返済を求める通知が来る

期限の利益の喪失といって、ローンを分割で支払う権利を失います。

- 04

-

保証会社が金融機関に代位弁済をする

保証会社が債務者の代わりに金融機関に一括で債務を返済します。

- 05

-

保証会社から一括返済を求める通知が来る

交渉を行う相手先が金融機関から保証会社に移ります。

ここまでに任意売却の意向を示すことができれば

競売の申し立てを待ってくれることも!

![]()

約3ヶ月〜約4ヶ月

- 06

-

保証会社より競売の申し立てがされる

裁判所へ競売の申し立て(申請) をされます。

- 07

-

競売開始決定

裁判所から「競売開始決定通知書」が自宅に届きます。

この時点でご相談いただく件数が一番多いですが、開札までの残り短い期間内で買い手が見つからなければ競売として売却されてしまいます。

- 08

-

執行官による現地調査

裁判所から写真撮影や調査が入ります。

- 09

-

競売入札開始

競売の「期間入札通知書」が自宅に届きます。

競売開札前日(=入札最終日)以降は、任意売却は不可となりますので、入札が始まると任意売却での解決は難しくなります。任意売却最終リミット

- 10

-

開札

落札者に担保不動産の所有権が移転します。

相談時期が早ければ早いほど

解決できる可能性が高くなります!

02

まずは住宅ローンを組んだ金融機関へ相談しましょう!

住宅ローンの返済に困ったら、まずは住宅ローンを組んだ金融機関へ相談へ行きましょう。

各金融機関には住宅ローンに支払い・返済について相談を受け付けている窓口があります。

「支払いが厳しいな…」と感じた場合は、住宅ローンを滞納する前に相談に行かれる方が良いです。

滞納してしまってから行くよりも、金融機関の対応もいいからです。

そして、相談に行くことで借入の条件について相談出来ます。返済期間の延長や、

金利の減免などをすることにより、毎月の支払額を少なくするのです。

場合によっては、一定期間に支払い猶予等も相談できるので、一人で悩まずまずはご相談ください。

03

注意!!やってはいけない、まちがった対処法

消費者金融や

クレジットカードから借入れて、

住宅ローンを支払う

消費者金融は、今やテレビCMでもよく見かけられ、ATMも街中にあふれていることから、借入れに対して抵抗が薄れてきています。

そんな中、住宅ローンの支払いが厳しくなると、とりあえず消費者金融やクレジットカードから借入れて支払いをしてしまう方もいます。

住宅ローンは低金利ですが、消費者金融やクレジットカードは、3~8倍と高金利で設定されています。

一時的に住宅ローンの支払いはできますが、結局は全体の借入れがますます増える事態となり、状況が悪化するケースが多いです。

家族や親戚、

周囲の方から借金して、

住宅ローンを支払う

消費者金融等には抵抗があるけど…という思いから、

家族や親戚・友人など周りの方からお金を借りて住宅ローンの返済に回すという方もいらっしゃいます。

しかし、住宅ローンの支払いが厳しい根本的な原因を解決しない限り、現状は変わりませんのでその場しのぎにしかなりません。

返せなかった時に不仲になったり、トラブルの原因になりかねませんので、身内からの借入れには十分注意しましょう。

問題を放置して、

何もせず解決しようとしない

住宅ローンの支払いが厳しくなり、どうしようもなくなってくると、精神も疲労してしまい、「もうどうしようもない…」と

現実から目を背けたくなる気持ちになってしまうでしょう。しかし、何の対策もせず滞納が続くと、競売になってしまいます。

競売開始決定通知書を受けて「自分の家が無くなる!」と改めて現実に戻り、対策がないかと相談に来られる方もいらっしゃいます。

競売開始が決定した後では、時間や条件も限られてしまうので、任意売却を検討するにもハードルが上がってしまいます。

04

自宅を売却するという選択肢もご検討下さい

せっかく建てた夢のつまったマイホーム。思い出や思い入れもあるので、できれば住み続けたいですよね。

そんな思いから、一時しのぎでも無理して住宅ローンを返済し、結果もっと深刻な状況に陥っていく方もいらっしゃいます。

まずはしっかりと現実を受け入れ、マイホームを手放すことで残債をなくしリスタートするのも一つの手段です。

マイホームを売却する際、金融機関に抵当権を消してもらわないと不動産を売ることは出来ません。

抵当権がついたままの不動産は、いつ競売になるか分からない状態なので誰も買う人がいないからです。

銀行は残債務をすべて返済しなければ、抵当権の抹消には応じてくれません。

ですので、売却金額から残債務をすべて完済できるようであれば通常通り売買が可能となります。

では、「残債額がまだまだ残っていて、売買金額だけでは足りない場合、不動産を売ることはできない?」

それを解決してくれるのが

「任意売却」という方法です。

[ 任意売却とは? ]

任意売却とは、住宅ローンの返済が困難になってしまった場合に、不動産を債権者(金融機関等)の承諾を得て売却することです。そうすることで、不動産売却価格がローン残高を下回っていても、一般の市場で不動産を売却することができます。

05

任意売却と競売の違い

※下表は画面に収まらない場合、左右にスライドしてご覧いただけます。

| 競 売 | 任意売却 | |||

|---|---|---|---|---|

| 市場価格の50%~60% | × | 家が売れる価格 | ◎ | 市場価格にほぼ近い売却価格で 残債を大きく圧縮できる |

| ほぼなし | × | 住み続けられる可能性 | △ | あり |

| 競売物件としてチラシや新聞で 近隣に知られる |

× | プライバシーへの配慮 | ◎ | 情報が漏れることはない |

| なし | × | 引っ越し代 | △ | 交渉次第で引越し代を確保できる 可能性あり |

| ほぼなし | 〇 | 持ち出し費用 | ◎ | 一切なし |

| 交渉は難しい | × | 残債務の返済交渉 | ◎ | 交渉次第で無理なく少しずつ返済できる |

| 強制的、先方が決める | × | 退去日 | ◎ | 相談で決められる |

| 全て自分で交渉 | × | 銀行との交渉 | ◎ | 任意売却事業者が行う |

| 払わなければならない | × | 滞納した管理費 | ◎ | 任意売却時に処理される | 債務として残る | × | 滞納した税金 | 〇 | 任意売却時に処理される可能性あり |

| 強制立ち入り調査あり、公告あり (情報開示出頭要請あり) |

× | 裁判所の関与 | ◎ | なし |

| 長い | × | 解決までに要する期間 | ◎ | 短い |

| 家を奪われ、追い出される 先行きが見えない不安 |

× | 気分やイメージ | ◎ | 前向きな気持ちで、計画的に 新生活の準備ができる |

任意売却は競売と違って、

債権者と交渉して

取引きができますので

競売よりも有利な条件で、

不動産を売却することが可能です。

06

任意売却に必要な費用

着手金や相談料について

ご相談に関する費用は何度でも0 円です。お電話でのご相談ももちろん無料です。

売却に必要な経費について

一般的に不動産を売却する際さまざまな経費がかかります。

任意売却の場合、不動産を売却した金額から支払われますので、手出し費用は不要です。

[ 任意売却による

売却代金の中から配分 ]

債権者

返済充当分

司法書士

登記費用

不動産会社

仲介手数料

管理会社

管理費※1

引っ越し代※2

- ※1 管理費...

- マンションの滞納した管理費や修繕積立金の滞納分に関しても売買代金の中からほとんどが控除されます。ただし、遅延損害金や駐車場代、水道代等は控除されない場合があります。

- ※2 引っ越し代...

- 引っ越し代金を売買代金の中から控除してもらえることもありますが、交渉によります。新しい家を借りる費用などについては、ある程度ご準備いただく必要があります。